Oggi martedì 23 aprile è un giorno cruciale per

Apple, uno di quei quattro giorni in un anno nei quali è pubblicato l’Earning

Report trimestrale.

Tutti conoscono Apple,

probabilmente è uno dei marchi più conosciuti al mondo indipendentemente dal settore considerato; nei paesi industrializzati è difficile trovare

una famiglia che non abbia un iPhone, un iPad o un Mac; possedere uno dei suoi

prodotti è quasi diventato uno status symbol.

Il suo fondatore Steve Jobs,

passato a miglior vita, è stato uno dei più grandi imprenditori della storia

del capitalismo, con una straordinaria capacità di anticipare, e quasi plasmare,

le esigenze dei consumatori; il povero Tim Cook, suo successore al timone della società, sul quale si sta abbattendo (come evidenziato da Wall Street Italia) un ciclone di sfiducia per i pessimi risultati del titolo negli ultimi mesi ,

viene accusato di non possedere la stessa attitudine ma, povero lui, viene

paragonato ad un talento probabilmente ineguagliabile; quanti sono oggi

i CEO che potrebbero sinceramente ripercorrere le orme di Jobs?

Molti analisti sostengono che, soprattutto negli Stati

Uniti, il mercato degli smartphone di alto livello, dove Apple con l’iPhone

copre una quota di mercato del 20%, sia arrivato

ad un punto di saturazione; la metà di quelli venduti nell’ultimo trimestre era

nella fascia sotto i 150 dollari, e nell’altra metà Apple ha iniziato a subire

una concorrenza spietata da Samsung con i suoi Androids.

Nel settore dei PC, il Mac è un’icona ma i suoi prezzi sono per la maggior parte dei consumatori quasi

proibitivi mentre nel segmento dei tablet è innegabile che Apple abbia mostrato negli ultimi tempi un calo del suo potere di innovazione

(e quindi di penetrazione) rispetto a quello dei principali competitors.

Sul titolo, da gennaio, si sono susseguite circa una ventina

di raccomandazioni di analisti finanziari, tutte di buy – outperform –

overweight; le ultime due sono arrivate proprio ieri e individuano un target price tra 550 e

600 $ rispetto agli attuali 390 $; che dire ... UBS a inizio anno sparava targets

sul titolo a 650 - 700 $ quando quotava

attorno a 500 $, da allora anziché salire secondo le previsioni del 30-40% è

sceso di un ulteriore 20% ... alla faccia degli stops ... ma sappiamo comunque che l’analisi

fondamentale non guarda molto (a torto) al timing operativo.

Le ultime segnalazioni di acquisto sono fondate su rumors di

un imminente contratto di distribuzione dell’iPhone da parte di China Mobile,

il provider di servizi wireless n° 1 al mondo per numero di sottoscrittori; se son rose fioriranno o lo sapremo oggi.

Quali sono le aspettative sul titolo?

Su un consensus di 58

analisti intervistati da Thomson Reuters:

- In termini di sentiment, ben 45 sono bullish, ma

questo potrebbe essere determinato semplicemente dall’attesa di un rimbalzo a

seguito del crollo intervenuto negli ultimi mesi;

- in termini di utili netti per azione

trimestrali , la media degli interpellati prevede stime di 10 dollari per

azione su marzo, (con un calo del 18% rispetto allo stesso trimestre dell’anno

scorso) e un ulteriore calo a 9 dollari per azione a giugno;

- relativamente al fatturato è invece prevista una

crescita dell’8% a marzo, mentre su giugno si stima una riduzione del 10%;

- infine per quanto riguarda il margine lordo, le

attese sono su un 38% rispetto al 47% di un anno fa.

Il mercato, con i pesanti ribassi di questi mesi ha già scontato queste riduzioni dividendi e utili?

Sono in molti a ritenere che se Cook, alla conference call, non annuncia risultati superiori alle attese o qualcosa di straordinario a livello di innovazione e di prodotti, il titolo non potrà invertire con decisione la sua marcia ribassista.

L’analisi fondamentale del titolo, con il metodo C.A.N.S.L.I.M. di William O’Neil, evidenzia un Composite Rating negativo di 57

(minimo 1 massimo 100) determinato come media, da un lato, di eccellenti valori

relativi all’EPS rating, quotato a 92 su 100 (sebbene il tasso di crescita degli

utili per azioni degli ultimi 3 trimestri sia ad un “modesto” 14% con un

earning surprise “scontata”), e all’indicatore SMR delle vendite-profitti-redditività

che quota ad A (valore massimo nella scala da A ad E) grazie anche ad un

bassissimo livello di indebitamento , dall’altro, di pessimi valori di RS –

forza relativa rispetto al mercato (6 su 100 !) e di Istitutional Sponsorship,

ovvero interesse degli istituzionali in termini di accumulazione / distribuzione

sul titolo (D su una scala da A max a E min).

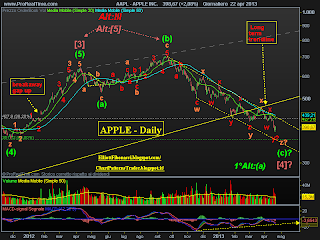

Con riferimento all’analisi tecnica, integrata con la teoria

di Elliott, personalmente sono negativo sul titolo da mesi (rinvio al post dell'11 dicembre 2012 su http://elliottfibonacci.blogspot.it/ )

Il grafico settimanale è, sul lungo termine, uno dei più entusiasmanti che si possano incontrare tra i titoli quotati a Wall Street; dal minimo del 2003 al massimo del 2012 il titolo ha realizzato un rialzo dell'11.000 % !

La rottura della uptrendline dai minimi , precedentemente anticipata dall'inversione del prezzo rispetto alle medie a 10 e 20 settimane, è comunque un segnale negativo del titolo che dal top del 21 settembre dello scorso anno ha subito un calo di oltre il 40% quando l'indice SPX nello stesso periodo ha subito un rialzo di oltre il 6%.

In termini di Elliott Wave Principle, qualificando il bottom del 2003 come onda II di grado Cycle, il bull market attuale è classificato come onda III Cycle , con il vero top individuato ad aprile 2012 etichettato , nello scenario principale, come onda [3] Primary (nello scenario alternativo top Ciclico di onda III quindi più potente) a cui ha fatto seguito un irregular (a)-(b)-(c) di onda [4] in corso di completamento al termine del quale si potrebbe sviluppare un nuovo (e finale) movimento rialzista, l'onda [5] , anche in formato failure considerato il pullback vicino al 50%.

Lo scenario alternativo è più negativo; il top di aprile 2012 o settembre 2013 si qualificherebbe come massimo di Ciclo, Alt: III , e il ribasso attuale sarebbe la prima onda ribassista, onda Alt:[A] , di un movimento correttivo composto (almeno) da 3 onde , delle quali la prossima, la Alt: [B] rialzista, e la terza, la Alt:[C] , ancora ribassista (non è dato ora sapere se con prezzi inferiori all'onda Alt:[A] come nei zig-zag o più o meno equilivellati come nei flats).

Il grafico daily evidenzia la struttura dell'ultimo movimento, nello scenario preferito l'onda (c) intermedia di onda [4] Primary, etichettato come un complex w-x-y-x-z .

Il trend ribassista in corso è evidente; i prezzi restano sotto alla down-trendline e alla media a 50 giorni; nelle ultime sedute, poi, la rottura del supporto a 420 $ in corrispondenza del ritracciamento di Fibonacci del 38.2% è avvenuta in accelerazione e con volumi in rialzo, superiori alla propria MM 50 giorni.

Tuttavia si intravede una potenziale divergenza bullish sul MACD che lascia presagire una inversione e l'avvio di un rialzo (o rimbalzo) sul titolo.

Un investitore di lungo termine, con uno stop molto largo (10%) potrebbe iniziare ad accumulare, ma personalmente preferisco vedere se il titolo raggiunge il target in area 355-360 $, che rappresenterebbe la naturale conclusione dell'onda ribassista secondo la teoria di Elliott, poichè saremmo in corrispondenza del minimo della precedente onda (4) (classico pullback) e del ritracciamento di Fibonacci del 50% dell'onda [3] .

Quindi tecnicamente non dovremmo essere lontani da un minimo importante, ma un tarlo rode i miei pensieri: se l'SPX e il NASDAQ fossero, come sembra, vicini ad una inversione di lungo termine, come può APPLE aver la forza di muoversi in controtendenza rispetto agli indici principali?

Chi non riesce a superare o a convivere con questo dubbio, è opportuno che rimanga fuori dal titolo, e probabilmente dal mercato USA.

ElwaveSurfer

Nessun commento:

Posta un commento